Las bolsas del mundo anotaron una rueda para el olvido este miércoles por temores a una segunda ola de contagios de coronavirusy la mayor volatilidad que provoca la incertidumbre en torno al resultado de las Elecciones 2020 en EE.UU. Esto, a su vez, arrastró a los activos locales, que volvieron a operar en rojo.

Los principales índices accionarios de Wall Street registraron importantes caídas, con un retroceso del 3,3% para el Dow Jones, mientras que el S&P500 y el Nasdaq arrojaron variaciones negativas del orden del 3,4% y 3,9 por ciento.

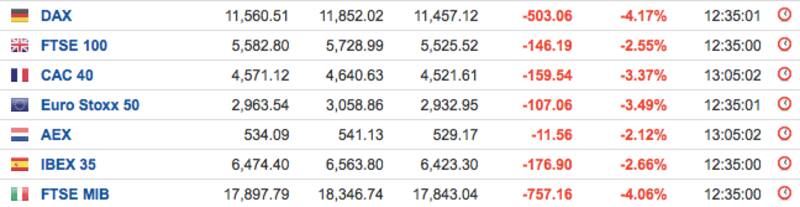

Las bolsas de Europa también ofrecieron desmejoras mayores el 4% como el caso de la alemana que cayó 4,17%. El Stoxx600, que agrupa las 600 compañías más importantes del viejo continente, retrocedió 3,49%. El Ibex35 de España y la bolsa de Milán cayeron 2,66% y 4,06% respectivamente, mientras que las bolsas de Londres y de Paris sufirieron bajas del 2,55% y 3,37%.

Los analistas de Portfolio Personal Inversiones (PPI) sostuvieron que el pesimismo se da debido a que los mercados continúan monitoreando los crecientes casos de Covid-19 y el endurecimiento de las restricciones en diferentes partes del mundo. "La aceleración de los contagios renovó los temores sobre el ritmo de recuperación económica y empeoró el sentimiento de los inversores a menos de una semana de las elecciones presidenciales norteamericanas. En Europa, la canciller alemana, Angela Merkel, habló de volver a cerrar bares y restaurantes, mientras que en Francia se espera que anuncien nuevas medidas. La volatilidad en este sentido crece -el índice VIX aumenta hacia los 36,6 puntos- y los principales índices europeos tocan mínimos de los últimos tres meses , explicaron.

Por su parte, Mark Haefele, director de inversiones del banco de inversion UBS, publicó una nota en la que advirtió que "la incertidumbre sobre las restricciones de movilidad relacionadas con Covid-19y la política estadounidense significa que deberíamos esperar que la volatilidad se mantenga elevada durante el resto del año". Pese a ello, agregó que siguen siendo optimistas de mediano plazo.

"Con diez vacunas candidatas en ensayos de última etapa a nivel mundial, nuestro escenario central es que las restricciones pueden comenzar a levantarse para el 2T21 (segundo trimestre de 2021), lo que ayudará a que las ganancias corporativas se recuperen a los máximos previos a la pandemia para fines de 2021", dijo el especialista.

Impacto en bonos y acciones locales

Este escenario bajista arrastró a los títulos argentinos. En el caso de la renta fija, el tramo más corto de los títulos ley Nueva York ofreció desmejoras del orden del 1,16%, mientras que en la media y la larga oscilaron entre el 1,11% y 1,57 por ciento.

Con estos retrocesos, los bonos vuelven a ampliar sus spreads y la curva de tasas de los bonos se vuelve a desplazar al alza con rendimientos que van desde 16,5% en la parte más corta y 14,8% en la más larga. Así, la curva se muestra desplazada al alza e invertida, ambos síntomas de la incertidumbre y desconfianza que recae sobre los bonos locales.

La misma dinámica se observó en los bonos de ley local, a excepción del bono a 2029 que operó con ganancias del 0,83%. En tanto, los demás títulos anotaron caídas que se ubicaron en el rango del 0,64% al 1,49 por ciento.

Ante este contexto, los bonos rinden 17,6% en la parte más corta y 15,4% en el extremo más largo y al igual que los bonos de ley internacional, la curva se muestra desplazada al alza y con una pendiente negativa (invertida).

La caída de los bonos coincidió también con una suba del riesgo país. El índice elaborado por JP Morgan finalizó en 1476 puntos subiendo 1,2% o 17 puntos básicos respecto del cierre de ayer. Con este avance, el riesgo país acumula una suba de 37% desde que se concretó el canje de deuda, tras lo cual cayó a 1083 puntos básicos.

Riesgo país. Fuente: Rava Bursátil.

Las acciones argentinas en Wall Street anotaron pérdidas aún más profundas. El ADR de YPF lideró la baja con una merma del 6,6%, mientras que Pampa Energía y Banco Francés completaron el podio con rojos del 6% y 5,3 por ciento.

En la plaza bursátil local, en tanto, el índice S&P Merval se derrumbó 6,8% hasta los 43.533 puntos, agravado aún más con la fuerte baja que sufrió el dólar contado con liquidación. Los papeles de Banco Macro y Banco Francés fueron los más golpeados con desmejoras del 9,2% y 9,1%.

"Nuevamente la combinación de una baja en el CCL y un clima tenso sobre la renta variable internacional afectó de gran manera al precio de los activos argentinos, en especial a las acciones", sintetizó Joaquín Candia, analista de Rava Bursátil.

Candia consideró además que la crisis de confianza a nivel económico y financiero está complicando la performance de los papeles locales y sumó: "No hay que perder de vista la fuerte dependencia del mercado local al norteamericano, ya que los activos locales son considerados más riesgosos que los del mercado de EEUU. Si los inversores prefieren salir de la renta variable norteamericana, posiblemente también habrá una huida de los instrumentos locales".

Los analistas de Portfolio Personal Inversiones remarcaron que se mantiene el pesimismo entre los inversores. "En esta coyuntura donde reina el pesimismo, un respaldo del Fondo sería una señal que ayudaría a calmar al mercado y frenar las caídas en los distintos activos. La atención estará en las condiciones del acuerdo, donde los inversores celebrarían políticas que se acerquen a la ortodoxia", dijeron.

A su vez, remarcaron que las ventas del BCRA se encuentran en niveles preocupantes. Si nos concentramos en el balance mensual, la autoridad monetaria acumula ventas de u$s 849 millones, a un ritmo promedio diario de u$s 47 millones. La dinámica parece ininterrumpible, a menos que se genere un fuerte cambio de expectativas en el corto plazo. La salida de depósitos tiene un impacto indirecto en las reservas, ya que por cada dólar de depósito que se retira, implica alrededor de 15 centavos de dólar que sale de las reservas del Banco Central", advirtieron.

Y concluyeron: "Por esto, es importante generar confianza para que vuelvan a ingresar dólares al sistema financiero y alimenten las reservas de la entidad monetaria, pero hace falta confianza, un plan económico creíble y resolver el déficit fiscal".