En esta noticia

A pesar de que el país no consiguió la recategorización dentro del el índice MSCI LatAm, de cara al segundo semestre de 2025, Argentina emerge como uno de los casos más interesantes dentro de América Latina para un gigante de Wall Street.

Los analistas de J.P. Morgan subrayan que existe un "off-index Argentina" que merece especial atención por su atractivo fundamental y por las dinámicas selectivas que se gestan en el mercado local.

Ventajas de Argentina sobre otros emergentes

A diferencia de México o Brasil, donde los vaivenes de la política comercial global y el calendario electoral marcan gran parte del desempeño, en Argentina "el motor principal es la corrección macroeconómica y el restablecimiento progresivo de la confianza inversora tras meses de alta volatilidad", destaca el banco.

Para la institución financiera, la apreciación reciente del peso, fruto de la mejora en los controles cambiarios y de un moderado superávit comercial, "comienza a consolidar la curva de rendimientos locales, lo que lleva las tasas de bonos a niveles más competitivos en comparación con otros emergentes de la región".

"Carry trade" e inflación

Los estrategas de J.P. Morgan destacan que la caída de la inflación interanual por debajo del 120% en mayo -desde picos de casi 140% a comienzos de año- permite a los inversores locales y extranjeros recalibrar sus carteras hacia activos de renta fija local, para aprovechar "la prima de carry" que aún ofrece el mercado argentino.

Este fenómeno, bajo ese análisis, no solo fortalece la demanda de bonos públicos, sino que también alienta a los institucionales a reabrir posiciones en acciones de alta convicción, en particular "en sectores vinculados a exportaciones agrícolas y energía".

La proyección del banco para la Argentina

Para los próximos meses, J.P. Morgan proyecta un escenario de consolidación: "La economía argentina crecería cerca de 2,5% en 2025, apoyada en el avance de la soja y la mejora de términos de intercambio, aunque con los desafíos propios de la base política y de las negociaciones con organismos multilaterales sobre la deuda soberana", adiverte.

La cercanía de las elecciones presidenciales -agendadas entre octubre y noviembre de 2025- "añade un componente de riesgo político" que, sin embargo, podría traducirse en picos de volatilidad transitorios antes de encauzar un ciclo de estabilidad "si se confirman señales de continuidad en las principales políticas económicas", advierte.

En este contexto, el informe enfatiza dos ejes clave para Argentina:

- primero, la importancia de que el Banco Central (BCRA) mantenga una política monetaria que respalde la desinflación sin atentar contra la competitividad cambiaria.

- Segundo, la necesidad de avanzar en acuerdos sectoriales que garanticen flujos de inversión en infraestructura y energía renovable.

"De materializarse estas condiciones, Argentina no solo consolidaría su "off-index" como un destino atractivo de rendimiento real, sino que estaría en condiciones de captar parte del capital global desplazado desde mercados más caros o con menor carry", analiza.

Así, J.P. Morgan sitúa a Argentina en su lista de oportunidades regionales donde el binomio "reducción de inflación + prima de carry elevada" puede generar retornos ajustados por riesgo superiores al promedio de América Latina.

Aun así, advierte que el tramo de mayor upside podría quedar atrás si no se sostiene el compromiso con la disciplina fiscal y si el calendario electoral desata presiones de corto plazo.

Por ello, recomiendan vigilar de cerca los datos de inflación mensuales y "cualquier señal sobre la hoja de ruta fiscal post-elecciones como factores determinantes para la evolución de los precios de los activos argentinos en el último trimestre de 2025".

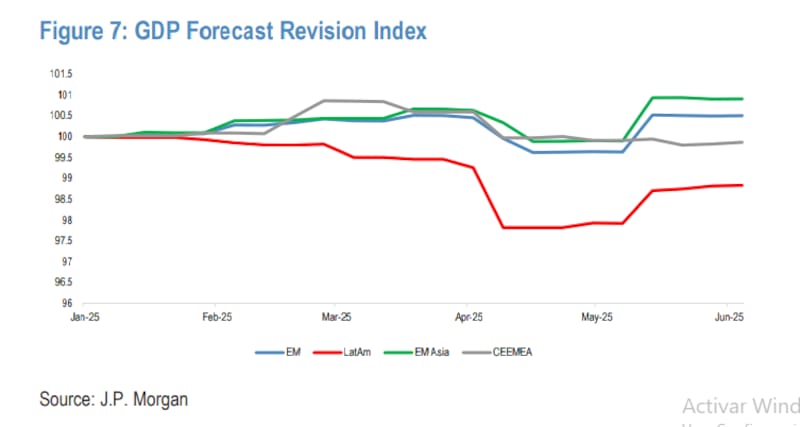

Perspectiva para el resto de mercados emergentes

Más allá de Argentina y América Latina, J.P. Morgan mantiene una visión matizada para el conjunto de los mercados emergentes:

Asia ex-China: con la esperada desescalada arancelaria -reducción de tarifas de EE. UU. al 41%-, Asia podría experimentar un repunte relativo en el segundo semestre. Países como India, Corea y Taiwán se beneficiarán de la reapertura de cadenas de suministro y de flujos de inversión en tecnología y semiconductores, aunque la política monetaria más cautelosa del Banco Popular de China moderará el estímulo regional.

Europa Central y Oriente Medio (CEEMEA): ha liderado las ganancias en 2025 gracias a la recuperación en materias primas y a la solidez de la demanda de gas y metales.

Sin embargo, con el enfriamiento de la economía global, J.P. Morgan anticipa una consolidación de precios de commodities y un sesgo a la baja en los mercados de deuda soberana de la región, salvo en casos con espacio fiscal para nuevos recortes de tasa (p. ej., Polonia).

Latinoamérica (sin Argentina): México y Brasil, pese a sus diferencias estructurales, se mantienen como los grandes imanes de flujos. En Brasil, la proximidad electoral y una política monetaria en descenso sostienen el rally; en México, la renegociación del T-MEC y la estabilidad de PEMEX serán determinantes.

Chile y Colombia presentan oportunidades selectivas por valuaciones atractivas y bajos niveles de posicionamiento, concluye el banco.

¡Queremos conocerte!

Registrate sin cargo en El Cronista para una experiencia a tu medida.